काठमाडौं । नेपालको वित्तीय स्थायित्वलाई लिएर अहिले तीनवटा ‘मिसन’ चलिरहेका छन्। खासगरी, सम्पत्ति शुद्धीकरण निवारणमा काम गरिरहेको वित्तीय कारबाही कार्यदल ‘फाइनान्सियल एक्सन टास्क फोर्स’ (एफएटिएफ) को एसिया प्रशान्त क्षेत्र समूह (एपिजी) ले सम्पत्ति शुद्धीकरणसम्बन्धी अध्ययन तथा मूल्यांकन (म्युचुअल इभ्यालुएसन) गरिरहेको छ भने अर्कातिर अन्तर्राष्ट्रिय मुद्रा कोष (आइएमएफ) बाट दुई मिसन चलिरहेका छन्।

तथापि, आइएमएफका दुवै मिसन र एपिजी मिसन एक्कासि नेपाल आएका होइनन्। एपिजी मिसन २०१९–२० मा हुनुपर्ने थियो तर, कोभिड–१९ का कारण २०२२ जुलाईबाट सुरु भएको हो। खासगरी एफएटिएफले २०१२ मा ‘४० प्लस ९’ मापदण्ड÷सिफारिस हटाएर ४० वटा बनाउँदै निर्देशिका जारी गरेको थियो। त्यसपछि वित्तीय कारोबारमा ध्यान दिनुपर्ने विषय समेटेर एफएटिएफको सिफारिस कार्यान्वयन गर्न तालिका नै बनाएर मूल्यांकनको पालोमा राख्दा नेपाल अहिले परेको हो।

त्यस्तै, विस्तारित कर्जा सुविधा (इसिएफ) नेपालले प्रयोग गरेवापत अहिले खासगरी नेपालका कर कार्यालयमा एसिएफ मिसन चलिरहेका छन्। आइएमएफकै वित्तीय क्षेत्र प्रणाली समीक्षा (एफएसएसआर) को काम पनि यसै वर्ष नोभेम्बरमा मिसनकै रूपमा काम गर्ने तय भएको छ। आइएमएफअन्तर्गतका दुई मिसनले सुझाव दिने हुन्। उनीहरूको मिसनले देशमाथि गम्भीर बन्देज लगाउने भन्ने हुँदैन। आइएमएफले वित्तीय क्षेत्र मूल्यांकन कार्यक्रम (एफएसएपी) र ‘अफसोर फाइनान्सियल सेन्टर्स’ (ओएफसी) को एक भागका रूपमा एएमएल÷सिएफटीे मूल्यांकन गर्ने गर्दछ।

देशको लेखापरीक्षण (अडिट) गर्ने काम एपिजीले गर्छ। मुलुकको भविष्य कतातिर जान्छ भनेर निर्धारण गर्ने काम एपिजी मिसनको हातमा भएकाले अरू मिसनभन्दा बढी चर्चामा रहन्छ। एफएटिएफ मापदण्ड पालना नभए मुलुक कालोसूचीमा पर्ने र अन्तर्राष्ट्रिय वित्तीय बजारमा सम्पर्क विच्छेद हुने भएकाले छोटो समयमै धेरै काम गर्नुपर्ने हुसक्छ। त्यसो भनेर आइएमएफ मिसनले दिएका सुझाव बेवास्ता गर्ने भन्ने हुँदैन।

एफएटिएफ र नेपाल

सन् १९८९ मा ‘जि७’ राष्ट्रहरूको पहलमा सम्पत्ति शुद्धीकरणविरुद्धका नीति विकास गर्न स्थापित अन्तरसरकारी संस्था नै २००१ मा विश्वव्यापी ‘मनी लन्ड्रिङ’ र आतंकवादी वित्तीय निगरानी गर्ने संस्थाका रूपमा फाइनान्सियल एक्सन टास्क फोर्सले काम गर्न थालेको हो।

एफएटिएफले आमरूपमा गैरकानुनी गतिविधि र त्यसले समाजमा निम्त्याउने हानीका विषयमा केन्द्रित रहेर नीति निर्माण गर्ने निकायलाई विधेयक र नियम सुधार गर्न आवश्यक राजनीतिक इच्छाशक्ति विकास गर्न काम गर्दछ। हालसम्म विश्वका २ सयभन्दा बढी देश एफएटिएफका सर्त लागू गर्न प्रतिबद्ध छन्। एफएटिएफले संगठित अपराध, भ्रष्टाचार र आतंकवाद रोक्न समन्वयकारी भूमिका खेल्ने र त्यसका लागि आवश्यक मापदण्ड बनाइ कार्यान्वयन गर्न सिफारिस गर्ने गर्दछ।

नेपाल पनि २००२ मा एफएटिएफ सदस्य बनेको हो। एफएटिएफ सदस्य बनिसकेपछि त्यसका सिद्धान्त र उल्लेखित विधि अन्तर्राष्ट्रिय कानुनका हिसाबले मान्न बाध्यकारी हुन्छ। एफएटिएफको मुख्य उद्देश्य वित्तीय अनुशासन कायम गराउने हुन्छ र त्यसैअनुरूप मापदण्ड तयार गरिएका हुन्छन्। गरिब र धनी देशबीच बढ्दो विभेदले विश्वमा धेरै क्षेत्रमा विकृति फैलिने वा सामाजिक अपराध बढ्ने देखिएकाले त्यसको न्यूनीकरण गर्न एफएटिएफ जन्म भएको हो भन्दा अत्युक्ति हुँदैन।

सामाजिक अपराधले आतंकवादलाई प्रश्रय दिने र बढ्दो बसाइसराइ चापले अपराधमा थप मलजल गर्ने आधार बन्न थाले। धनी देशले आफूमात्रै धनी भएर भएन र गरिब मुलुकलाई पनि धनी बनाउनुपर्छ तबमात्रै सामाजिक अपराध, आतंकवाद र बसाइसराइ तीनवटै कुरा नियन्त्रण गर्न सकिन्छ भन्ने सोचबाट एफएटिएफ जन्म भएको हो। वित्तीय अनुशासनका माध्यमबाट देशलाई अनुशासित बनाउने र कुनै मुलुकको क्षमता छैन भने अनुदान पनि दिँदै जाने भन्ने हिसाबबाट एफएटिएफले काम गरिरहेको छ।

एफएटिएफले मापन विधि परिवर्तन गरेको छ। एपिजी एफएटिएफको क्षेत्रीय ‘बडी’ हो। एफएटिएफका आठ क्षेत्रीय समिति क्रियाशील छन्। एपिजीअन्तर्गत नेपाल पनि पर्दछ। त्यसैले मूल्यांकनकर्ता एपिजीले छनोट गर्छ। त्यसमा छिमेकी देशबाट सदस्य राखिएका हुन्छन्। ‘एसिया प्यासिफिक गु्रप अन मनी लन्डिङङ’ ले ‘एपिजी एनुअल टाइपोलोजी रिपोर्ट २०२२’ सार्वजनिक गर्दै विभिन्न देशका मनी लन्ड्रिङ र आतंकवाद वित्त पोषणको विधि र प्रवृत्ति उजागर गरेको छ। रिपोर्टमा २ सय ३६ केस अध्ययन गरिएको छ। एपिजीले हरेक वर्ष टाइपोलोजी रिपोर्ट सार्वजनिक गर्ने गर्दछ।

अन्तर्राष्ट्रिय कारोबार सञ्जाल र एफएटिएफ मापदण्ड

सर्सर्ती हेर्दा एपिजी रिपोर्टको प्रभाव बहुपक्षीय रूपमा पर्छ। एपिजी रिपोर्टकै आधारमा आइएमएफ, विश्व बैंक, संयुक्त राष्ट्र संघ, बहुपक्षीय दातृ निकाय, बासेल कमिटी, अन बैंकिङ सुपरिभिजन (बिसिबिएस), १ सय ६७ वित्तीय खुफिया इकाई संलग्न इग्माउन्ट गु्रप, उल्फ्सबर्ग ग्रुपलगायत अन्तर्राष्ट्रिय संस्थाले एपिजी÷एफएटिएफ प्रावधान कार्यान्वयन भए÷नभएको हेरेर वित्तीय कारोबार गर्ने भएकाले कुनै पनि अवस्थामा सम्पत्ति शुद्धीकरणबाट छुट्कारा पाउने स्थिति छैन।

नेपालको वित्तीय अनुशासन अत्यन्तै कमजोर छ। नेपालमा हरेक क्षेत्रमा ठगी, भ्रष्टाचार र बैंकिङ अपराध (फ्रड) मात्रै छ भन्ने सन्देश प्रवाह भए पर्यटक पनि नेपालमा नआउन सक्छन्। यसको ठूलो चक्रीय असर देखिन्छ। त्यसपछि के हुन्छ, कल्पना बाहिरको कुरा हो। नेपालमा आन्तरिक उत्पादन बढाएर खपत बढाउन नसकिएका बेला आयात रोकिँदा आन्तरिक राजस्वबाट खर्च बेहोर्न सकिँदैन। हरेक क्षेत्रमा भ्रष्टाचारमात्रै हुन्छ भन्ने सन्देश प्रवाहित भइरहेको छ।

त्यसैले त्यो देशको पैसा पनि हामी प्रयोग नगरौं, उक्त देश नसुध्रिँदासम्म पैसा पनि नदिऔं भन्ने स्थिति भयो भने नेपालको प्रतितपत्र (एलसी) नै नलिने सम्भावना हुन्छ। अपराधबाट आर्जेको रकमबाट एलसी स्वीकार नगर्ने अथवा व्यापार नगर्ने रणनीति तय भयो भने अन्तर्राष्ट्रिय व्यापार रोकिन्छ। यसले अन्तर्राष्ट्रिय व्यापार मात्रै रोकिँदैन विदेशी लगानी पनि रोकिन सक्छ किनभने नेपालमा अत्यधिक घुसको प्रचलन भएकाले लगानी वित्तीय अनुशासन कायम भएका देशतिर जान सक्छ।

हरेक १०/१० वर्षमा हुने समीक्षा २०२० मा देखिएको कोभिड–१९ महामारीका कारण पछि सरेर अहिले आइपुगेको हो। एपिजीले २०१३ मा विभिन्न ११ सूचक र ४० मापदण्ड तयार गरेको थियो र त्यसमा कानुन बनाउने, नियमन, दण्ड जरिवाना, सहकार्य तथा समन्वय आधारमा सूचक तयार गर्ने व्यवस्था गरिएको छ। प्राविधिकरूपमा ४० विषयमध्ये कम्तिमा २२ मा पास भएर उत्तम ल्याउनुपर्छ।

त्यस्तै, ११ सूचकमध्ये ६ मा कुनै हालतमा उत्तम ल्याएर बाँकी पाँचमा मध्यम आए नेपालको वित्तीय अनुसन्धान प्रणाली ठिकठाक छ भन्छ र अर्को १० वर्षको अन्तर्राष्ट्रिय कारोबारमा निरन्तरता पाउने स्थिति बन्छ। तर, दुवै पक्षमा तोकेको लक्ष्य हासिल भएन भने वा तोकिएका संरचनाअन्तर्गत ४० मध्ये २२ ल्याएर पास भएको र ११ मध्ये ६ मा उत्तम आए पनि एकदेखि डेढ वर्षे अवधि दिएर ‘फलोअप’ गराउँछ। त्यो फलोअपमा खरो उत्रिन सके सहज हुन्छ, नभए अप्ठ्यारो पर्छ।

एपिजी टोलीले प्रतिवेदन बनाएपछि एपिजीको प्लेनरी÷वार्षिक साधारणसभा (एजिएम) मा पेस हुन्छ। एपिजी प्रतिवेदनमा नेपालका सूचक कमजोर देखिए भने एफएटिएफको ‘इन्टरनेसनल कोअपरेसन रिभ्यु ग्रुप’ (आइसिआरजी) मा जान्छ। २०१२ मा नेपाल आइसिआरजीसम्म पुगेको थियो। प्रत्येक मुलुकले एफएटिएफको मापदण्ड आफूले मात्र कार्यान्वयन गर्ने होइन कि अर्को मुलुकलाई सहयोग (कोअपरेट) गर्नुपर्छ। कुनै मुलुकले आफूले मापदण्ड पालना गरेको भने पनि कुनै मुलुकले मापदण्ड पालना नगरेको (ननकप्लायन्स गरेको) भन्नासाथ सहयोग नगरेको ठानिन्छ।

सहयोग नगरेको ठानियो भने आइसिआरजीभित्र परिन्छ। त्यहाँ निरन्तर रिपोर्ट बुझाउनुपर्ने हुन्छ। त्यहाँका प्लेनरीहरूमा मुलुकका अजेन्डा जान्छन्। के कारबाही गर्ने? माथि लैजाने कि तल झारिदिने वा त्यही ठाउँमा राखिदिने भन्ने काममा आइसिआरजीमा पनि व्यापक छलफल हुन्छ। आइसिआरजीमा परियो भने एफएटिएफको अजेन्डामा पर्ने सम्भावना बढी हुन्छ।

२०१० को अनुभव र त्यसपछिका प्रयास

सन् २०१२ मा नेपाल सम्पत्ति शुद्धीकरणसम्बन्धी मूल्यांकनमा ‘ग्रे जोन’ मा परेको थियो। त्यसलगत्तै अमेरिकाले न्युयोर्कस्थित संयुक्त राष्ट्र संघका लागि नेपालको स्थायी प्रतिनिधि मिसनले खाता खोल्न पाएन। मिसनले अमेरिकामा खाता खोल्न बैंक खोजिदिनुप¥यो भनेर यता परराष्ट्र मन्त्रालयलाई पत्राचार गरेको थियो। त्यसपछि अमेरिकास्थित कुनै स्पेनिस बैंकमा नेपालले खाता खोलेको थियो। ग्रे जोनमा पर्दा कस्तो समस्या भोग्नुपर्छ भन्ने कुरा नेपालले २०१२ कै घटनाबाट सिक्नुपर्ने हो तर, व्यवहारले त्यसको पुष्टि गर्दैन।

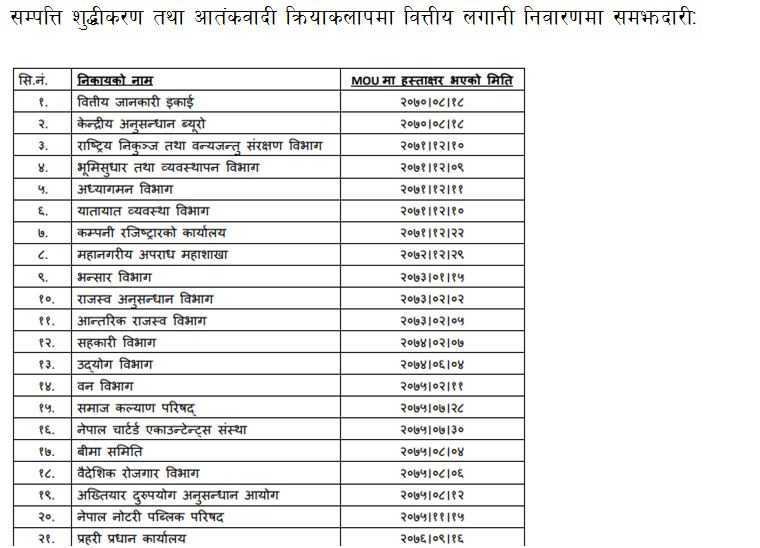

२०१२ मा एफएटिएफले सम्पत्ति शुद्धीकरणबारे गर्नुपर्ने कामको समयतालिकासहित विभिन्न ४० बुँदे सिफारिस÷सुझाव सार्वजनिक गरेको छ। २०१४ मा नेपालले एएमएल÷सिएफटीलाई चाहिने सबै कानुन पारित गर्ने र डेडिकेटेड (समर्पित) संस्था बनाउने प्रतिबद्धता गरेपछि ग्रे एरियाबाट मुक्त भएको हो। सम्पत्ति शुद्धीकरण अनुसन्धान विभाग, केन्द्रीय बैंकको वित्तीय जानकारी इकाई त्यसैका परिणाम हुन्।

दुवै निकाय स्वायत्त हुन्। वित्तीय जानकारी इकाईले सिधै गभर्नरलाई रिपोर्ट गर्छन्। अघिल्लोपटक नेपाललाई कालोसूचीबाट जोगाउन महत्वपूर्ण भूमिका खेलेका र नेपालतर्फ अधिकतम पहलकदमी लिएका गभर्नर महाप्रसाद अधिकारी नेपालको प्रशासन संयन्त्रका कारण पनि कतिपय अवस्थामा अप्ठ्यारो परेको अनुभव सुनाउँछन्।

‘एपिजी मूल्यांकन टोलीले नेपालमा कानुन कार्यान्वयनको अवस्थाबारे आफैंले जाँच गरेको थियो। नेपाल भ्रमण गरेका टिम लिडरले ‘कस्टम डिक्लेरेसन फर्म’ भरे तर, जानीबुझी कसैलाई देखाएनन्। कसैले टिम लिडरसँग डिक्लेरेसन फर्म पनि मागेनन्,’ गभर्नर अधिकारी २०१० को एउटा अनुभव यसरी सुनाउँछन्, ‘तर, नेपाली टिमसँगको बैठकमा टिम लिडरले उक्त फर्म खल्तीबाट झिकेर भनेका थिए– तपाईंहरूको कस्टम डिक्लेरेसन फर्म यहाँ मसँग छ। के हो तपाईंहरूको प्रणाली?’

यस्ता घटनाले पनि मुलुकको स्थिति उजागर गर्ने गर्दछ। सरकारले सम्पत्ति शुद्धीकरण तथा आतंकवादी क्रियाकलापमा वित्तीय लगानी निवारण गर्ने कार्यलाई उच्च प्राथमिकतामा राखेको दाबी गर्दै आएको छ। त्यसैअनुसार पहिलो पाँच वर्षे सम्पत्ति शुद्धीकरण तथा आतंककारी क्रियाकलापमा वित्तीय लगानी निवारणसम्बन्धी राष्ट्रिय रणनीति तथा कार्ययोजना २०६८–२०७३ कार्यान्वयन गरिसकेको छ। तर, त्यसपछि भने कता–कता सरकार अल्मलिएको हो कि भन्ने देखिन्छ। राजनीतिक दाउपेचमा सम्पत्ति शुद्धीकरणसम्बन्धी व्यवस्थासँग खेलाँची गरिनु राज्यकै लागि घातक हुन्छ।

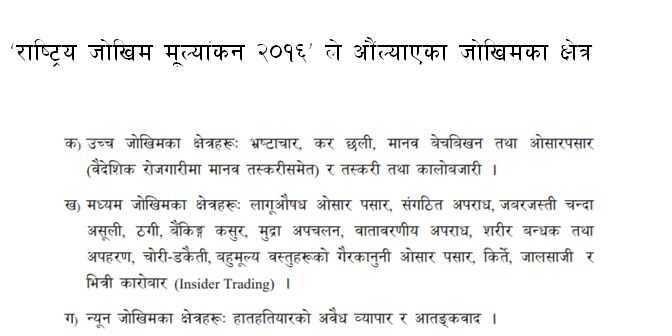

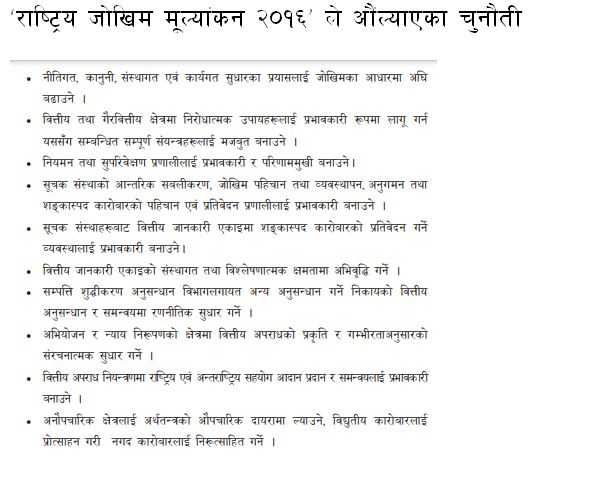

एफएटिएफले २०१२ मा जारी गरेको सम्पत्ति शुद्धीकरण तथा आतंकवादी क्रियाकलपामा वित्तीय लगानी निवारणसम्बन्धी परिमार्जित एवं एकीकृत मापदण्ड र उक्त मापदण्डको प्रभावकारी पालना एवं कार्यान्वयनका लागि २०१३ मा जारी गरिएको नयाँ पारस्परिक मूल्यांकन पद्धतिका परिधिभित्र रहेर आन्तरिकरूपमा धेरै गृहकार्य गर्नुपर्ने स्थिति अझै कायम छ। राष्ट्रिय जोखिम मूल्यांकन, २०१६ र स्वमूल्यांकन २०१८ का प्रतिवेदनमा सम्पत्ति शुद्धीकरण तथा आतंकवादी क्रियाकलपामा वित्तीय लगानी निवारणसम्बन्धमा नेपालमा जोखिम पहिचान भएका क्षेत्रमा सुधार कार्यक्रम अघि बढाउन राष्ट्रिय रणनीति तथा कार्ययोजना (२०७६–२०८१) बनाइएको छ। अहिले दोस्रो पाँच वर्षे राष्ट्रिय रणनीति तथा कार्ययोजना कार्यान्वयन भइरहेको छ।

सोही रणनीतिअनुसार पछिल्ला वर्ष सरकारले सम्पत्ति शुद्धीकरणसम्बन्धी नीति, कानुन, संस्थागत संयन्त्र, अन्तर्राष्ट्रिय सन्धि–सम्झौता कार्यान्वयनमा आफ्ना गतिविधि अघि बढाइरहेको छ। २०१५–२०१८ अवधि समेटेर गरिएको अध्ययन प्रतिवेदन (सम्पत्ति शुद्धीकरण तथा आतंकवादी क्रियाकलापमा वित्तीय लगानी निवारणसम्बन्धी राष्ट्रिय जोखिम मूल्यांकन प्रतिवेदन, २०२०) ले क्षेत्रगत सम्पत्ति शुद्धीकरण निवारण सवालमा भएका कामकारबाही केलाएको छ। खासगरी, नेपालमा भ्रष्टाचार, हुन्डी, कर छलीका कारण सम्पत्ति शुद्धीकरणका विषयमा बारम्बार प्रश्न उठिरहेको छ र उठाइएको छ।

सम्पत्ति शुद्धीकरण तथा आतंकवादी क्रियाकलापमा वित्तीय लगानी निवारणसम्बन्धी राष्ट्रिय रणनीति तथा कार्ययोजना (२०७६–२०८१) मा धेरै नियामक संयन्त्र बनाइएका छन्। गभर्नरको संयोजकत्वमा नियामक संयन्त्र, नायब महान्यायधिवक्ताको संयोजकत्वमा अनसन्धान समन्वय संयन्त्र, गृहसचिवको संयोजकत्वमा आतंकवाद प्रतिरोध संयन्त्रको व्यवस्था गरेको छ। अरू धेरै संयन्त्र पनि परिकल्पना गरिएका छन्।

एपिजीका ४० मापदण्डमध्ये धेरै विषय सुपरीवेक्षणसँग जोडिएका छन्। केही विषय वित्तीय जानकारी इकाईसँग जोडिन्छन्। केही भाग अनुसन्धानको जिम्मामा हुन्छ। सबैभन्दा बढी जवाफदेही भूमिका महान्यायाधिवक्ताको कार्यालय रहन्छ किनभने कुनै पनि घटना वा अपराधबारे मुद्दा चलाउने वा नचलाउने भन्ने सम्पूर्ण अधिकार महान्यायाधिवक्तासँग हुन्छ।

सतहमा हेर्दा सम्पत्ति शुद्धीकरण कानुन कार्यान्वयनमा कसको भूमिका के हुन्छ भन्ने धेरैलाई जानकारी छैन। तर, ५७ भन्दा बढी निकाय यसको कार्यान्वयनमा जोडिन्छन्। भएका कानुन एफएटिएफअनुसार मिल्ने गरी बनाउनु र कानुन नभएका क्षेत्रमा नयाँ कानुन निर्माण गर्नु अहिलेको आवश्यकता हो।

एपिजी मिसन चलिरहेका बेला सरकारले भने सम्पत्ति शुद्धीकरण निवारणसम्बन्धी केही कानुन संशोधन गरेको छ। यसबाट नेपालले काम गरिरहेको छ भन्ने सन्देश प्रवाहित गर्न खोजेको रूपमा धेरैले लिएका छन्। जानकारका अनुसार विभिन्न ६९ ऐन संशोधन गर्नुपर्छ। संशोधन कानुनको प्रकृति हेरेर हुन्छ। कुनै ऐनमा दुई शब्दमात्रै संशोधन गर्नुपर्ने हुन्छ भने कुनैमा एक अनुच्छेद हटाउनुपर्ने वा कुनै ऐनमा दुई नयाँ अनुच्छेद थप्नुपर्ने हुन्छ।

सरकारले सम्पत्ति शुद्धीकरणसँग सम्बन्धित ऐनलाई ‘केही नेपाल ऐन संशोधन गर्ने ऐन २०७९’ मार्फत संशोधन गरेको छ। हालै प्रतिनिधिसभाले केही नेपाल ऐन संशोधनमार्फत सम्पत्ति शुद्धीकरण (मनी लन्ड्रिङ) निवारण ऐन २०६४, मालपोत ऐन २०३४, पर्यटन ऐन २०३५, ‘भवन ऐन २०५५, दामासाही सम्बन्धी ऐन २०६३, धितोपत्र सम्बन्धी ऐन २०६३’, ‘मानव बेचबिखन तथा ओसारपसार (नियन्त्रण) ऐन २०६४, कसुरजन्य सम्पत्ति तथा साधन (रोक्का नियन्त्रण र जफत) ऐन २०७०, ‘पारस्परिक कानुनी सहायता ऐन २०७०, संगठित अपराध निवारण ऐन २०७०, मुलुकी अपराध संहिता २०७४, सहकारी ऐन २०७४, विदेशी लगानी तथा प्रविधि हस्तान्तरण ऐन २०७५ लगायत संशोधन गरेको छ।

तर, यी दर्जन बढी ऐन संशोधन भएरमात्रै सम्पत्ति शुद्धीकरणका सबै प्रावधान समेट्दैन। यो भनेको ‘केही नहुनुभन्दा कानो मामा निको’ भन्ने नेपाली उखानजस्तै हो। तत्काल केही प्रावधान सच्याएर बाँकी काम निर्वाचनपछिको सरकारले अघि बढाउँछ भन्न बाटो खुला भएको छ।

सम्पत्ति शुद्धीकरण (मनी लन्ड्रिङ) निवारण ऐन २०६४ मा संशोधन गर्दै निर्देशक समिति तथा समन्वय समितिसम्बन्धी व्यवस्था गरेको छ। सम्पत्ति शुद्धीकरण, आतंककारी क्रियाकलाप वा आमविनाशका हातहतिरयार निर्माण तथा विस्तारमा वित्तीय लगानी निवारणसम्बन्धी कामकारबाहीको प्रभावकारिता अनुगमन तथा समीक्षा गर्न अर्थमन्त्रीको अध्यक्षतामा निर्देशक समिति रहने व्यवस्था छ। समितिमा कानुनमन्त्री, महान्यायाधिवक्ता, मुख्यसचिव, नेपाल राष्ट्र बैंकका गभर्नर, अर्थसचिव, कानुनसचिव सदस्य र प्रधानमन्त्री तथा मन्त्रिपरिषदको कार्यालयका सचिव सदस्य–सचिव रहने व्यवस्था छ।

नेपाली कांग्रेसका महामन्त्री तथा निवर्तमान सांसद गगनकुमार थापा व्यापक कर छली, बढ्दो भ्रष्टाचार र अपराधीकरणले मुलुकको समष्टिगत मूल्यांकन अतिजोखिमपूर्ण स्थितिमा रहेको ठान्छन्। विगतमा कालोसूचीमा पर्दापर्दै पनि बचेको स्थिति रहेको नेपाल योपटक बच्न सक्ने सम्भावना अत्यन्तैै न्यून रहेको थापाको भनाइ छ। ‘कालोसूचीमा नेपाल प¥यो भने अन्तर्राष्ट्रिय बैंकिङ कारोबार बन्द हुन पुग्दा रेमिट्यान्स र आयात तथा निर्यात प्रभावित हुन्छ,’ थापा भन्छन्, ‘बैंकिङ कारोबार रोकिँदा एलसी खोल्न नपाउने अवस्थाको कल्पना पनि गर्न सकिँदैन।’

सम्पत्ति शुद्धीकरणका लागि पहिलो माध्यम मानिएको बैंक तथा वित्तीय क्षेत्रले सकारात्मक भूमिका खेले पनि राजनीतिक र प्रशासनिक क्षेत्रबाट हुने अनेकन दबाबले समस्या खडा भइरहेको आवाज मुखरित भएको देखिन्छ। गलत (कानुनद्वारा बर्जित) कर्म गरेर कमाएको पैसा वित्तीय पुग्यो र त्यहाँबाट निस्कियो भने अबैध कमाइ पनि बैध हुने अर्थात सफा भइहाल्छ।

बैकिङ प्रणालीबाट अबैधानिक पैसा बैधानिकता नदिनु नै सम्पत्ति शुद्धीकरण मुल अजेन्डा हो। सम्पत्ति शुद्धीकरण ऐनले तोकेको सीमाभन्दा माथिका कारोबार भएको स्थितिमा त्यसको जानकारी १५ दिनभित्र नेपाल राष्ट्र बैंकको वित्तीय जानकारी इकाई (एफआइयु) मा दिनुपर्ने व्यवस्था छ। राष्ट्र बैंकको वित्तीय जानकारी इकाईले २०२० जनवरीदेखि लागू हुने गरी शंकास्पद कारोबार रिपोर्टिङ मागर्दशन जारी गरेको थियो।

बिनाजानकारी अनुसन्धान/अध्ययन!

सम्पत्ति शुद्धीकरण निवारणका लागि कानुन त बन्यो। संस्थाहरू पनि बने। तर, नाममात्रका भए भन्ने गुनासो बढ्दो छ। कानुन र संस्था बनिसकेपछि त्यसको कार्यान्वयन अर्थात परिणाम कस्तो भएको भनेर हेर्न थालिएको छ र एपिजीको मूल ध्यान कानुन र संस्थाका काम गराइको प्रभावकारितामा छ।

अपराध निराकरणका लागि एजेन्सीहरू नभएका पनि होइनन्। तर, एजेन्सी व्यक्तिको पछि लागेर सक्दैन। समाजको कुरा हो। प्रत्येक व्यक्तिको दिमाग सुधार्नुपर्ने कुरा हो। एजेन्सीले आ–आफ्ना काम गरिरहेका हुन्छन्। समग्रमा भन्दा आमरूपमा मानिसले वित्तीय अपराध र गैरकानुनी कार्य आत्मसाथ गरेर काम गरेको खण्डमा मात्रै उन्मुक्ति मिल्छ।

उनीहरूले त्यति मसिनो रूपमा हेर्छन्, जुन हामीले वास्ता नै गरेका हुँदैनौं। उनीहरूले को–कोसँग अन्तवार्ता लिन्छन्? कुन बैंकको काउन्टर गएर के बुझ्छन्? कुन रेमिट्यान्स कम्पनी जान्छन्? निजी क्षेत्रका कसलाई भेटे? कुन न्यायाधीश भेट्छन्? कसैलाई थाहा हुँदैन। उनीहरूका विभिन्न रणनीति हुन्छन्। देशमा कति हुन्डी कारोबार चलिरहेको छ? अनौपचारिक अर्थतन्त्र कति चलिरहेको छ? यी सबै भित्रभित्रै बुझिरहेका हुन्छन्।

कुनै देशका आतंककारी यो देशमा बसेर पो काम गरिरहेका छन् कि? बैंकिङ प्रणाली प्रयोग गरेर गैरकानुनी धन्दा चलिरहेको छ कि? त्यो पनि उनीहरूलाई थाहा हुन्छ। त्यही भएर कानुन कडा बनाउने गरिएको हो। २०१० मा ‘कम्प्लायन्स’ आधारित थियो। अहिले प्रभावकारिता (इफेक्टिभनेस) तिर अघि बढेको अवस्था छ। अहिले कानुन पालना कत्तिको प्रभावकारी कार्यान्वयन भएको छ? भनेर हेर्न थालिएको छ।

२०२२ जुलाईबाट सुरु भएको सम्पत्ति शुद्धीकरणमा नेपालको मूल्यांकन प्रतिवेदन रिपोर्ट पहिलोपटक २०२३ जुलाईमा हुने एपिजी वार्षिक साधारणसभामा पेस हुनेछ।

साधारणसभामा उठेका प्रत्येक सवालको नेपालले जवाफ दिने अवसर पाउँछ र गलत रिपोर्ट पेस भएको भए त्यसमा पनि आफ्नो दाबी प्रस्तुत गरेर सच्याउने अवसर दिन्छ। २०१०/११ मा भारतमा एपिजी रिपोर्टमाथि छलफल हुँदा नेपालका तर्फबाट हालका गभर्नर महाप्रसाद अधिकारी साधारणसभामा भाग लिएर नेपालको यथार्थ स्थिति चित्रण गराएका थिए। सहज अवस्थामा एउटा पारस्परिक मूल्यांकन (म्युचुअल इभालुएसन) सकिन १८ महिना लाग्छ। सम्बन्धित निकायसँग निरन्तर भर्चुअल छलफल त भइनैरहेको हुन्छ।

तर, सम्बन्धित देशबाट गएका प्रतिवेदनलाई पहिलो चरणमा एफएटिएफको क्षेत्रीय समितिहरूले हेर्दछन्। नेपालले पठाएका डकुमेन्टलाई एपिजीले निरन्तर अध्ययन गरिरहेको हुन्छ। अहिले भर्चुअल्ली मूल्यांकनको काम भइरहेको छ र ‘अफसाइड’ मूल्यांकन सुरु भएको छ। यो बेला उनीहरूले प्रश्न सोध्ने र त्यसको जवाफ नेपालले दिने हो। तर, नोभेम्बर २८ बाट भौतिकरूपमै टोली नेपाल आउँछ र टोलीले शूक्ष्मरूपमा विषयवस्तु हेर्छन्।

यो समयमा भने आवश्यकताअनुसार एपिजीका विभिन्न क्षेत्रका विज्ञसहितका टोली नेपाल आएर स्थलगत अनुगमन गर्छन्। टोलीमा अन्तर्राष्ट्रिय ख्याती कमाएका प्रबुद्ध व्यक्तिहरू विभिन्न फरक विधाबाट समेटिएका हुन्छन्। टोलीमा एपिजीका अतिरिक्त विश्व बैंक, आइएमएफ, संयुक्त राष्ट्र संघ र छिमेकी मुलुकका समेत प्रतिनिधि सामेल हुन्छन्। स्थलगत अध्ययनका समयमा एपिजी प्रतिनिधिले जुनसुकै व्यक्ति र संस्थाका उच्च पदस्थ प्रतिनिधिदेखि जनस्तरसम्म जाँचबुझ गर्न सक्दछन्। एपिजी प्रतिनिधिले कोसँग के विषयमा कुरा गरिरहेका छन् भन्ने जानकारी पनि सायदै कसैलाई हुन्छ।

कहाँ चुक्दैछ नेपाल?

सरकारका केही अकर्मण्यताले सम्पत्ति शुद्धीकरण निवारणमा सतप्रयास÷गहन प्रयास नगरेको र खुकुलो नीति लिँदै गएका कारण सम्पत्ति शुद्धीकरण गर्न प्रोत्साहन थालेको हो कि भन्ने शंका बढ्दै गएको छ। आर्थिक वर्ष २०७८/७९ को प्रतिस्थापन बजेटमार्फत अर्थमन्त्री जनार्दन शमाले निश्चित वा तोकिएको क्षेत्रमा लगानी गर्दा सम्पत्तिको आयस्रोत नखोजिने व्यवस्था गरेपछि धेरै कोणबाट प्रश्न उठिरहेका छन्।

शर्माले आयकर ऐन २०५८ को दफा ११ मा राष्ट्रिय महत्वका पूर्वाधार विकास आयोजना तथा उद्योगलाई सहुलियत शीर्षकअन्तर्गत राष्ट्रिय महत्वका जलविद्युत आयोजना, अन्तर्राष्ट्रिय विमानस्थल, भूमिगतमार्ग, सडकमार्ग, रेलमार्गजस्ता पूर्वाधार विकास आयोजना, सिमेन्ट उद्योग, स्टिल उद्योग, कृषिमा आधारित उद्योग, पर्यटन सेवासँग सम्बन्धित उद्योग तथा ३ सयभन्दा बढी नेपाली नागरिकलाई रोजगारी दिने र ५० प्रतिशतभन्दा बढी स्वदेशी कच्चापदार्थ उपयोग गर्ने उत्पादनशील उद्योग (चुरोट, बिँडी, सिगार, खाने सुर्ती, खैनी, गुट्का, पानमसला, मदिरा र बियर उद्योग बाहेक) मा २०८० चैतसम्म गरेको लगानीको आयस्रोत नखोजिने व्यवस्था गरेका थिए। यद्यपि, अर्थमन्त्री शर्माले मानव बेचबिखन, आतंकवादी गतिविधि, हतियार ओसारपसार, भ्रष्टाचारलगायत क्षेत्रमा अबैध धन लगानी गर्न छुट नभएको बताउँदै आएका छन्। .

त्यस्तै अछाम बान्नीगढी जयगढ घर भएका पृथ्वीबहादुर शाह तथा उनको परिवारको नाममा आएको ४० करोड रुपैयाँ छुटाउन अर्थमन्त्री शर्माले नेपाल राष्ट्र बैंकलाई पत्र लेखेको विषयले सम्पत्ति शुद्धीकरण निवारणमा सरकार नै अनिच्छुक रहेको संकेत गर्दछ। यस्ता विषय एपिजीले गम्भिरतापूर्वक लिएको हुन्छ।

गत वर्ष माघमा शाह र उनको परिवारको नाममा आएको विभिन्न बैंक खातामा रहेको करिब ४० करोड रुपैयाँबारे अमेरिकाको सरकारी निकाय ‘फाइनान्सियल क्राइम इन्फोर्समेन्ट नेटवर्क’ (फिनसेन) ले राष्ट्र बैंकलाई पत्राचार गरी रकम जफत गर्न र अमेरिकामा फिर्ता पठाउन भनेको थियोे। यद्यपि, केन्द्रीय बैंकले अर्थमन्त्री शर्माको दबाबमा रकम खुला नगर्नु सम्पत्ती शुद्धीकरण निवारणमा सकारात्मक पक्ष हो।

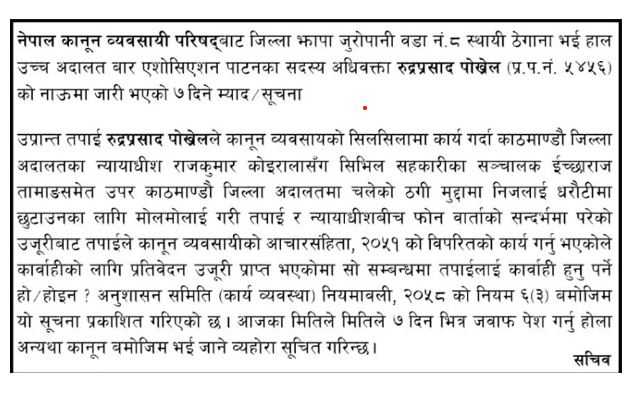

भ्रष्टाचार छानबिन गर्ने संवैधानिक निकाय अख्तियार दुरुपयोग अनुसन्धान आयोग पदीय दुरुपयोग गरी अकुत सम्पत्ति आर्जन गरेका विषयमा सकेसम्म प्रवेश नै गर्न चाहँदैन। नेपाललाई भ्रष्टाचारका रूपमा सबैभन्दा ठूलो जोखिमका रूपमा लिइएको छ। वरिष्ठ अधिवक्ता तथा नेपाल बारका पूर्व तथा वर्तमान पदाधिकारी न्यायालयमा हुने भ्रष्टाचारबारे खुलेर कुरा गर्छन्। उनीहरू आफंैले कैयांैपटक घुस दिएको सार्वजनिक सञ्चारमाध्यममा स्वीकार्छन्।

तर, त्यस विषयमा न कहीँ कतै छानबिन हुन्छ, न त्यस्ता जिम्मेवार पदाधिकारीलाई कारबाही नै हुन्छ। न्यायालयमात्रै होइन, राजनीतिक वृत्तमा समेत कसरी काम हुन्छ भन्ने फेहरिस्त निलम्बित प्रधानन्यायाधीश चोलेन्द्रशमसेर जबराले महाअभियोग सिफारिस समितिमा दिएको बयानबाट पुष्टि हुन्छ। राजनीतिक दलले हटाउन खोजेका राणालाई महाअभियोग सिफारिस समितिमा दिएको तर्क÷दम्भसहितको बयानले नेपालको प्रशासन संयन्त्र र राजनीतिक नेतृत्वले पैसा कमाउन जे पनि गर्न चाहन्छन् भन्ने सन्देश दिएको छ।

चोलेन्द्र धेरै कुरामा गलत होलान् आफ्नो ठाउँमा छ तर, चोलेन्द्रबाट अभिव्यक्त विषयले न्यायालयको विकृति अनुमान गरेभन्दा पनि निकृष्ट तहमा रहेको उजागर हुन्छ। आफ्नो सम्पत्ति छानबिन गर्दा स्वागत गर्ने बताउँदै चोलेन्द्रले सिफारिस समितिलाई सम्पत्ति शुद्धीकरणमा कान्तिपुर मिडिया सञ्चालक कैलाश सिरोहियासहित ठालू वकिलहरूको अनुसन्धान हुनुपर्ने माग राखेका छन्।

ठालू वकिल भनेर चोलेन्द्रले शम्भु थापा, हरिहर दाहाल, ओमप्रकाश अर्याल, रमण श्रेष्ठ, चण्डेश्वर श्रेष्ठलगायत इङ्गित गरेका हुन्। गत वर्ष फागुन १ मा प्रतिनिधिसभाका ९८ सांसदले महाभियोग प्रस्ताव दर्ता गरेका थिए। नेपालमा अकूत सम्पत्ति आर्जन गर्नेमा राजनीतिकर्मी, निजामती कर्मचारी, न्यायाधीश, वकिल, सेना, प्रहरी, पत्रकार, उद्योगी तथा व्यापारी सबैको मिलोमतो रहेकोमा कुनै शंका छैन। जनस्तरबाटै एकचोटि सबैको सम्पत्तिको स्रोत छानबिन गर्नुपर्नेमा आवाज उठेपछि कहीँ कतैबाट त्यसको सुनुवाइ भएको छैन। यस्ता विषयलाई एपिजीले अध्ययन नगरी त्यत्तिकै नेपाललाई उन्मुक्ति देला र!

बालुवाटार जग्गा प्रकरणमा प्रहरीको केन्द्रीय अनुसन्धान ब्युरो (सिआबी) ले विस्तृत अनुसन्धान गरी महान्यायाधिवक्ताको कार्यालयमा पेस गरे पनि महान्यायाधिवक्ता खम्मबहादुर खातीले मुद्दा नचलाउने निर्णय गरेका थिए। पैसा वा जग्गा घुस लिएर सरकारी जग्गा हिनामिना गरेको आरोपमा अख्तियारले १ सय ७५ जनालाई विशेष अदालतमा मुद्दा दायर भएको थियो।

त्यसमा सिआइबीले थप अनुसन्धान गरी सरकारलाई ठगेको तथा किर्ते कागज बनाएको विषयमा छुट्टै अनुसन्धान गरेर मुद्दा चलाउने रायसहित महान्यायाधिवक्ताको कार्यालयमा फाइल पेस गरेको थियो। यो पनि एपिजीको चासोको विषय हो।

पछिल्लो समय सुनचाँदी खरिद, सहकारीमा हुने कारोबार, घरजग्गा कारोबार, आयात व्यापार सम्पत्ति शुद्धीकरण निवारण गर्ने माध्यम बनिरहेका छन्। खासगरी, भ्रष्टाचारबाट आर्जित कमाइ, कर छलीबाट आर्जित, वस्तु आयात गर्दा हुने न्यून बिजकीकरणबाट प्राप्त आम्दानी, हुन्डीबाट प्राप्त रहकम सुनचाँदी, घरजग्गाा र सहकारीमा प्रयोग हुने गरेको छ।

त्यो रकम उच्च राजनीतिज्ञ, प्रशासक, ठूला व्यापारीका हातमा पुग्ने गरेको छ, जसको राज्य संयन्त्रमा गतिलो पहुँच छ। कतिपय राजनीतिक नियुक्ति, ठेक्कापट्टामा समेत ठूलो रकम लेनदेन गरिने र त्यसको स्रोत नभेटिने प्रवृत्ति मौलाउँदो छ। क्यासिनो सम्बन्धित क्रियाकलाप पनि जोखिम क्षेत्रमा पर्छ। जसले राज्यस्तरबाटै अबैध कारोबारलाई बढावा दिइरहेको त छैन भन्ने शंका जन्माएको छ र त्यसको प्रभाव एपिजी प्रतिवेदनमा देखिने स्थिति बन्छ।

विभिन्न अध्ययनले नेपालको अर्थतन्त्र लगभग ४० प्रतिशत अनौपचारिक भएको देखाएको छ। त्यसलाई औपचारिक बनाउन चाल्नुपर्ने कदम धेरै हुन्छन् र त्यसका लागि विज्ञ समूहमार्फत अध्ययन, अनुसन्धान एवं खोज गराइ सुझाव लिने र सोहीअनुसार कार्यान्वयन गर्न÷गराउन जरुरी हुन्छ।

अन्तःशुल्क, भन्सार, मूल्य अभिवृद्धि कर (भ्याट), आयकर वा अन्य प्रकृतिका कर चुहावट अत्यधिक छ। यसले पनि कताकता सम्पत्ति शुद्धीकरणको मुद्दालाई गिज्याइरहेको छ र यस्तो स्थिति आउनुमा कर प्रशासन र राजनीतिक नेतृत्वमा देखिएको ‘नैतिकता, बौद्धिकता र इमान’ को खडेरी प्रमुख हो। यसले सम्पत्ति शुद्धीकरणमा थप प्रश्न सिर्जित गरेको छ।

भदौ अन्तिम साता सिंगापुरमा अन्तर्राष्ट्रिय प्रहरी संगठन (इन्टरपोल) र एफएटिएफको राउन्ड टेबुलमा सम्पत्ति शुद्धीकरणसम्बन्धी कानुन निर्माण, संशोधन र कार्यान्वयन अवस्थाबारे छलफल भएको थियो। कार्यक्रममा नेपालबाट सम्पत्ति शुद्धीकरण विभागका महानिर्देशक प्रेम भट्टराई र प्रधानमन्त्री कार्यालयका सचिव धनराज ज्ञवाली सहभागी थिए।

भट्टराई सिंगापुर रहँदै सरकारले विभागको जिम्मेवारीबाट झिकेको छ र नयाँ महानिर्देशकमा तारानाथ अधिकारीलाई पठाएको छ। सम्पत्ति शुद्धीकरण अनुसन्धानसम्बन्धी अन्तर्राष्ट्रिय मूल्यांकन (म्युचुअल इभ्यालुएसन) चलिरहेका बेला विभागको प्रशासकीय नेतृत्व फेरेको हो।

२०७६ वैशाखमा महानिर्देशक बनेका रूपनारायण भट्टराई आफू विभाग जानु अघिसम्म १० वटा मुद्दा हालिएकोमा अत्यधिक दबाबबीच पनि आफूले २१ महिनामा ३९ मुद्दा हालेको बताउँछन्।

उनले विभागमा आफू आएको पहिलो एक महिनामै सम्पत्ति शुद्धीकरणसम्बन्धी आवश्यक सबै कानुनका मस्यौदा बनाएर मन्त्रिपरिषदमा पेस गरेको बताए। २०६८ असारमा सम्पत्ति शुद्धीकरण अनुसन्धान विभाग पुगेका अधिकारी १४औं महानिर्देशक हुन्। छिटोछिटो महानिर्देशक परिवर्तनले पनि विभागमा हुने राजनीतिक तथा प्रशासनिक खिचातानी र दबाब पुष्टि गर्छ।

सम्पत्ति शुद्धीकरण अनुसन्धान विभागका सूचना अधिकारी ऋषिराम पोखरेल विभिन्न समस्याका कारण अपेक्षाकृत मुद्दा चलाउन नसकेको स्वीकार्छन्। ‘गत वर्षसम्म उच्च अदालतमा ७८ वटा मुद्दा दर्ता भएकामा ५० को पैmसला भइसकेको छ,’ पोखरेलले भन्छन्, ‘२८ वटा मुद्दा उच्च अदालतमा विचाराधीन छन् भने उच्च अदालतबाट सर्वोच्च अदालत गएकामध्ये १३ वटा मुद्दा फैसला भएका छन्।’ विभागबाट अन्य निकायमा अनुसन्धानका लागि १८ मुद्दा लेखी पठाएको उनको भनाइ छ।

नेपाल कानुनी आधारमा बलियो नै देखिन्छ। आवश्यक कानुन नयाँ सरकार बनेसँगै बनाउने प्रतिबद्धता गरेर केही समय लम्ब्याउन सकिएला। तर, नेपालको व्यावहारिक पक्षले भने पार लाग्ने स्थिति देखिँदैन र ‘वाचलिस्ट’ मा पर्ने निश्चितजस्तै छ। गत वर्ष मंसिर १७ मा सिआइबीले बुझाएको अनुसन्धान प्रतिवेदनका आधारमा जिल्ला सरकारी वकिलको कार्यालय काठमाडौंले काठमाडौं जिल्ला अदालतमा संगठित अपराध र ठगी मुद्दामा मुछिएका पूर्वसंविधानसभा सदस्य तथा व्यवसायी इच्छाराज तामाङविरुद्ध मुद्दा दर्ता ग¥यो।

सरकारी वकिलको कार्यालयले सिभिल गु्रपका अध्यक्षसमेत रहेका तामाङसहित ४२ जनालाई प्रतिवादी बनाएर बिगोवापत ५ अर्ब ५९ करोड रुपैयाँ जरिवाना मागदाबी गरेको छ। सिआइबीले सुरुमा ठगी मुद्दा अनुसन्धानका लागि पक्राउ गरेका तामाङको संगठित ठगी उजागर भएपछि संगठित अपराधमा पनि अनुसन्धान अघि बढाएको जनाएको छ। गैरकानुनी सम्पत्ति आर्जन मुद्दामा पछिल्लो पाँच वर्षमा विशेष अदालतले गरेको फैसलालाई हेर्दा पनि कार्यान्वयन पक्ष कति फितलो छ भन्ने देखाउँछ।

अख्तियार, सम्पत्ति शुद्धीकरणले हालेका मुद्दा अदालत पुगेपछि कमजोर हुने गरेको देखिन्छ। विशेष अदालतले पछिल्लो पाँच वर्षमा गरेको गैरकानुनी सम्पत्ति आर्जनसम्बन्धी २९ मुद्दाको फैसला गर्दा तीनमा मात्रै पूर्णदोषी र १० मा आंशिक दोषी ठहर गरेको छ भने १६ मुद्दामा सफाइ दिएको छ।

के अमेरिकाले सहयोग गर्ला?

एपिजीभित्र अमेरिका, क्यानडा, अस्टे«लियाजस्ता देश पनि पर्ने भएकाले नेपाल केही गरी अप्ठ्यारो स्थितिमा पर्ने भए अमेरिकाले सहयोग गर्छ भन्ने बुझाई धेरैमा छ। सम्पन्न देशले सुधार प्रयास गरिरहेका छन्, केही समय हेरौं भनेको खण्डमा सहज हुने र त्यो अवधिमा बाँकी काम पूरा गर्न सकिने स्थिति निर्माण हुन्छ। खासगरी, ‘मिलेनियम च्यालेन्ज कर्पोरेसन’ (एमसिसी) नेपालको संसदबाट पारित भएपछि अमेरिका खुसी भएको र त्यसको बदलामा एपिजी प्रतिवेदनमा केही कमजोरी देखिए सघाउन सक्ने विश्वास नेपाल पक्षको छ।

तर, राज्य साझेदारी कार्यक्रम (एसपिपी) कार्यान्वयनमा नेपालले देखाएको अनिच्छालाई अमेरिकाले नकारात्मक रूपमा लिएकाले सहयोग गर्ने सम्भावना कम छ। खासगरी, एसपिपीमा अनावश्यक विवाद सिर्जना गरिएको बुझाइ अमेरिकाको छ। ठूला र विकसित देशले सकारात्मक रूपमा ग्रहण नगरे छिटो अन्तर्राष्ट्रिय वित्तीय कारोबार रोकिन्छ भने उनीहरूले सकारात्मक लिए केही समय थप पाउने वातावरण बन्छ। तर, एफएटिएफले निर्धारण गरेका मापदण्ड भने कुनै पनि हालतमा पूरा गर्नै पर्छ।

एफएटिएफका सिफारिस (रिकमेन्डेसन) निरन्तर परिमार्जित हुँदै आएका छन् र त्यसैअनुसार मुलुकहरूले आफूलाई अघि बढाइरहेका हुन्छन्। तर, अधिकांश अवस्थामा १० वर्षपछि पनि नेपालले पुरानै प्रतिबद्धता दोहो¥याउनुपर्ने स्थिति छ। विगतमा भएका कानुनी संशोधन अहिले अपर्याप्त भइसकेका छन्। प्रविधिले नयाँ–नयाँ वित्तीय कारोबार जन्माइरहको मात्र छैन, विश्वको जुनकुनै कुनामा बसेर पनि जहाँसुकै कारोबार गर्न सकिने र अपराधका नयाँ जाल बुन्न सहज बनाइदिएको छ। नेपालमा कानुन बने पनि कार्यान्वयन पक्ष अत्यन्तै फितलो छ भन्ने विभिन्न घटनाक्रमले पुष्टि गरिसकेका छन्।

एफएटिएफको मुख्य काम गैरकानुनी सम्पत्ति आर्जनलाई निरुत्साहित गरी विश्व अर्थतन्त्रलाई सकारात्मक बाटोमा लैजानु हो। त्यसैले संसारका प्रायः देशले एफएटिएफले जारी गरेको मापदण्ड÷सिफारिस कार्यान्वयन गराउँछन्। जसले ती प्रावधान लागू गर्दैनन्, उनीहरू विश्व वित्तीय बजारमा जोडिन पाउँदैनन्। प्रविधिको चमत्कारिक फड्कोले विश्व नै एक गाउँजस्तो भइरहेका बेला विश्व वित्तीय बजारमा नजोडिँदा अन्तर्राष्ट्रिय कारोबारमा समस्या आउँछ।

विश्वको जुनसुकै कुनामा बसेर जसले सम्पत्ति शुद्धीकरण गरे पनि त्यसको असर संसारको जुनसुकै देशमा नकारात्मक रूपमा पर्छ। त्यसैले एफएटिएफको सदस्य नभए पनि उसले प्रत्यक्ष निगरानी गरिररहेको पाइन्छ। उत्तर कोरिया र इरानसँग एफएटिएफले कुनै पनि वित्तीय कारोबार गर्न दिएको छैन।

‘अब्जर्भर स्टाटस’ मा रहेको रुस पनि युक्रेनसँगको युद्ध लम्बिएसँगै वित्तीय कारोबार नगर्ने सूचीमा समावेश भएको छ। एपिजीले जारी गरेका ४० मापदण्ड नमाने उसले सम्बन्धित मुलुकलाई अन्तर्राष्ट्रिय सञ्जालबाट बाहिर राखिदिन्छ। ठूला देशले त आफ्नै सञ्जाल बनाउन सक्लान् तर, नेपालजस्तो सानो मुलुकलाई सम्भव हुँदैन।

सुधार नियमित प्रक्रिया हो। सुधार प्रक्रिया सुरु भएपछि काम फत्ते गर्न सकियो भने केही समय पर्खिने वातावरण बन्न सक्छ। ‘सम्पत्ति शुद्धीकरणविरुद्धका काम कारबाही विदेशीलाई देखाउने विषयमात्र नभएर आन्तरिक सुधारका कडी पनि भएकाले राज्यले गम्भीररूपमा लिनुपर्छ,’ गभर्नर अधिकारी भन्छन्, ‘नागरिकका व्यवहारमा रूपान्तरण भएमात्र मुलुक सम्पत्ति शुद्धीकरण निवारणमा अग्रसर हुनसक्छ।’

कुन स्थितिमा के हुन्छ?

एफएटिएफ पालना भए÷नभएका विषय थाहा पाउन सम्बन्धित देशको स्थिति (स्टाटस) के छ भन्ने कुराले निर्धारण गर्दछ। प्रयोगमा आउने गरेको भाषाभन्दा फरक भाषा एपिजीले प्रयोग गरेको हुन्छ। एफएटिएफका अनुसार वित्तीय कारबाही कार्यदलको सदस्य भएका देशलाई तीन समूहमा राख्ने गर्दछ।

तीमध्ये पहिलो क्लिन समूहमा भएका देशको सूची सार्वजनिक गर्दैन तर, ‘जुरिस्डिक्सन सब्जेक्ट टु हाइयर रिस्क’ र ‘जुरिस्डिक्सन स्याङसन लिस्ट’ भने सार्वजनिक गरिदिन्छ। अहिलेसम्मको परिवेश र नेपालको एफएटिएफ मापदण्ड पालनाको स्थिति हेर्दा जुरिस्डिक्सन सब्जेक्ट टु हाइयर रिस्कको सूचीमा पर्ने सम्भावना बढी छ।

क्लिन अर्थात स्वच्छ। एफएटिएफले यसलाई सम्पत्ति शुद्धीकरण मूल्यांकनमा सबैभन्दा राम्रो अवस्था मान्दछ। क्लिन समूहमा पर्ने देश हरेक वित्तीय कारोबारमा खुला हुन्छन््। उनीहरूलाई कुनै प्रकारको रोकतोक हुँदैन। यस्ता देशले एएमएल÷सिएफटी कम्प्लायन्स पूर्णरूपले कार्यान्वयन गरेका हुन्छन्। अहिले नर्वे, अमेरिका, बेलायत अस्ट्रेलिया, भारतजस्ता मुलुकसहित नेपाल पनि यही सूचीमा छ।

जुरिस्डिक्सन सब्जेक्ट टु हाइयर रिस्क

यसलाई चलनचल्तीमा ‘ग्रे लिस्ट’ भन्ने गरिन्छ। यस सूचीलाई जोखिम बढ्दै गएका (इन्ह्यान्स) देश भन्ने गरिन्छ। यस्ता देशसँग वित्तीय कारोबार र व्यापार–व्यवसाय गर्दा विशेष चनाखो हुनुपर्छ। यो समूहमा रहेका देश एफएटिएफले तोकेका मापदण्ड पूरा गर्न हरसम्भव कोशिश गरिरहेका हुन्छन्। २०१० को एपिजी रिपोर्टसँगै नेपाल २०१२ मा फलोअपमा परेको थियो र एफएटिएफका तत्कालीन प्रावधानमा प्रतिबद्धता गरेपछि २०१४ मा छुट्कारा मिलेको थियो।

अहिले यो सूचीमा पाकिस्तान र म्यानमार छन्। नेपाल फलोअपमा परेका बेलादेखि नै पाकिस्तानले निरन्तर प्रयास गरे पनि ग्रे एरियाबाट बाहिर निस्कन भने सकेको छैन। ग्रे एरियामा प¥यो भने हरेक तीन÷तीन महिनामा रिपोर्ट पठाउनुपर्छ। क्लिन समूहमा परेको स्थितिमा एक वर्षमा रिपोर्ट पठाउँदा हुन्छ। एफएटिएफका प्रावधान कार्यान्वयन नहुँदा हरेक तरिकाबाट सजाय (पेनलाइज) भोग्नुपर्ने स्थिति आउँछ।

जुरिस्डिक्सन स्याङसन लिस्ट

यसलाई नेपालीले ‘कालोसूची’ भनेर बुझ्छन्। एफएटिएफको प्रावधानअनुसार यो सूचीमा परेका देशमा वित्तीय कारोबार र व्यापार–व्यवसाय गर्न पाइँदैन। ती देशका बैंकमा विदेशीले खाता खोल्न पाउँदैनन् भने तिनका नागरिकले पनि अन्य देशमा खाता खोल्न वा अन्य कारोबार गर्न सक्दैनन्। यो सूचीमा इरान र उत्तर कोरिया छन्। नेपालमा एक इरानी ठेकेदारले ठेक्का पाएका थिए।

तर, उसले नेपालबाट पैसा लैजान सकेन। २०७६ भदौमा नेपालले उत्तर कोरियाको लगानी फिर्ता लैजान समयसिमा तोकेर निर्देशन दिएको थियो। संयुक्त राष्ट्र संघको निर्देशन कार्यान्वयन गर्दै सरकारले उत्तर कोरियाली लगानीकर्तालाई फिर्ता जान भनेको थियो। राष्ट्र संघ पनि एफएटिएफको मापदण्ड कार्यान्वयन गर्ने एउटा निकाय हो। कुनै बेला एफएटिएफमा अमेरिकापछि सक्रिय रहेको रुस अहिले उत्तर कोरियाको हैसियतमा पुगेको छ।

भन्सार र राजस्व कार्यालयमा इसिएफ मिसन

इसिएफको अभ्यास एकैपटक गरिएको होइन। नेपालले भुक्तानी सन्तुलन बचतमा हुँदा नै इसिएफ लिन आइएमएफसँग ‘निगोसिएसन’ गरिरहेको थियो। कोभिड–१९ महामारीबीच भुक्तानी सन्तुलनमा कुनै गडबडी थिएन। तर, महामारीकै क्रममा इसिएफ लिन नेपालले प्रक्रिया अघि बढाएको थियो। कुनै एजेन्सीसँग समयमै वार्तामा बस्न सकिए अप्ठ्यारो स्थितिबाट सहजै पार पाउन सकिन्छ भन्ने अवधारणामा अघि बढेको इसिएफ लिने विषयमा लामो समय सहमति जुट्न सकेको थिएन। तर, गत डिसेम्बरमा निगोसिएसन सफल भएपछि २०२२ जनवरीमा पहिलो किस्ता लिइएको हो।

२०२२ जनवरी १२ मा आइएमएफ कार्यकारी बोर्डले ३८ महिनाको वित्तीय प्याकेजअन्तर्गत नेपालललाई ३९ करोड ५९ लाख अमेरिकी डलरबराबरको विस्तारित कर्जा सुविधा (इसिएफ) स्वीकृत गरेको थियो। इसिएफले कोरोना महामारीबाट स्वास्थ्य र आर्थिक गतिविधिमा परेका प्रभाव कम गर्न र कमजोर समूहको सुरक्षा गर्न मद्दत गर्दै समष्टिगत आर्थिक र वित्तीय स्थिरता संरक्षण तथा सुधारका अजेन्डा अघि बढाइ दिगो विकास र गरिबी न्यूनीकरणमा नेतृत्वदायी भूमिका खेल्ने विश्वास लिइएको छ।

आइएमएफले जहिले पनि वित्तीय क्षेत्रको नियमन र सुपरीवेक्षणलाई बलियो बनाउनुपर्नेमा जोड दिँदै आएको छ। वित्तीय प्रणालीको स्थिरताबिना आर्थिक वृद्धि सम्भावना नरहेको आइएमएफको निचोड देखिन्छ। त्यसैको कार्यान्वयन चरणमा पहिलो किस्ता लिइसकेपछि आइएमएफले नेपालको कर प्रशासन र वित्तीय प्रणाली सुधार गर्न आवश्यक काम गर्नुपर्ने भन्दै आफ्नो मिसनअन्तर्गत काम गरिरहेको छ।

इसिएफ कार्यक्रमअन्तर्गत राजस्व र सार्वजनिक खर्च दक्षता बढाउने उपाय पहिल्याउने, वित्तीय क्षेत्र नियमन, सुपरीवेक्षण र वित्तीय पारदर्शिता पक्षमा काम गर्ने तथा सुशासन र भ्रष्टाचारविरुद्ध लड्ने उपाय समावेश छन्।

इसिएफअन्तर्गत धेरैखाले मिसन जोडिएका हुन्छन्। नियमित स्टाफ मिसन, जसले समग्र अर्थतन्त्र अवस्था र वित्तीय क्षेत्रले कसरी काम गरिरहेको छ भन्ने प्रतिवेदन दिन्छन्। अर्को नियमित मिसनका रूपमा ‘आर्टिकल फोर’ र कहिलेकाहीँ ‘सेफगार्ड मिसन’ पनि हुन्छ। सेफगार्ड मिसनले केन्द्रीय बैंकको मूल्यांकन गर्छ। केन्द्रीय बैंकको वित्तीय विवरण केलाउँछ। केन्द्रीय बैंकको नियामकीय क्षमता हेर्छ। आन्तरिक लेखापरीक्षण हेर्छ र त्यसअनुरूपको प्रतिवेदन दिन्छ।

सेफगार्ड मूल्यांकन इसिएफ हुनुअघि गरिन्छ र नेपालको मूल्यांकन गत वर्ष गरिएको थियो। इसिएफ लिएका कारण त्यसको निरन्तर फलोअप मिसन हुने गर्छ। इसिएफको पैसा विभिन्न किस्तामा दिने भएकाले त्यसबीच गर्नुपर्ने काम तोकिदिएकै हुन्छ। त्यसमा सरकारको आर्थिक सुशासन र वित्तीय सुशासनले बढी महत्व पाउँछ। तोकिएका क्षेत्रमा भनेअनुसार काम भइरहेको छ कि छैन भनेर दिइएको प्रतिवेदनका आधारमा इसिएफअन्तर्गतका बाँकी रकम दिने वा नदिने भन्ने निर्णय आइएमएफले गर्दछ।

इसिएफको पहिलो समीक्षा भर्खरै सकिएको छ। आइएमएफले पहिलो समीक्षा ‘भर्चुअल्ली’ गरेको थियो। दोस्रो समीक्षाको काम अहिले भइरहेको छ। आइएमएफ प्रतिनिधिले भन्सार विभाग तथा आन्तरिक राजस्व विभागअन्तर्गत निगरानी गरिरहेका छन्। इसिएफकै प्रावधानभित्र रहेर अहिले भन्सार र कर कार्यालयका काम र त्यहाँका प्रवृत्ति केलाउने काम भइरहेको छ। केही गलत भेटिए त्यो सम्पत्ति शुद्धीकरणसँग पनि जोडिने विषय हुन्छ।

आइएमएफले केन्द्रीय बैंकलाई ‘स्पेसल ड्रइङ राइट्स’ (एसडिआर) अन्तगर्त ऋण सुविधा दिएको हुन्छ र केन्द्रीय बैंक जहिलेसुकै बलियो, स्वायत्त हुनुपर्छ भन्ने उनीहरूको मान्यता हुन्छ। सेफगार्ड मिसन केन्द्रीय बैंक लक्षित हुन्छ। यो मिसनले पनि विभिन्न सुझाव दिन्छ। सेफगार्ड मिसनले दिएका सुझाव केन्द्रीय बैंकले गम्भीरतापूर्वक लिएर कार्यान्वयन गर्दै जान्छ।

नोभेम्बरमा एफएसएसआर

आइएमएफकै वित्तीय क्षेत्र प्रणाली समीक्षा (एफएसएसआर) पनि यसै वर्ष गर्ने कार्यक्रम छ। यसअघि २०१४ मा विश्व बैंक र आइएमएफले संयुक्तरूपमा वित्तीय क्षेत्र मूल्यांकन कार्यक्रम (एफएसएपी) सञ्चालन गरेका थिए। त्यो कार्यक्रम सकिएपछि अहिले आइएमएफले एफएसएसआरको नाममा एकल कार्यक्रम अघि सारेको छ। आगामी नोभेम्बरमा आइएमएफ मिसनले काम गर्ने छ। एफएसएसआरले खासगरी वित्तीय क्षेत्रका अजेन्डा अथवा वित्तीय सबलताका पक्ष हेर्छ।

एफएसएसआर कार्यक्रमअन्तर्गत मागिएका सूचना/तथ्यांक नेपालले नियमित पठाइरहेको छ। ती सूचना÷तथ्यांक ठिक छ कि छैन भनेर प्रमाणित (भेरिफाइ) गर्ने काम आइएमएफ मिसनले गर्छ। वित्तीय क्षेत्रभित्रका तरलता, सम्पत्ति गुणस्तर र नियमन तथा सुपरभिजन पक्षमा बढी ध्यान दिन्छ। अध्ययन क्रममा देखिएका कमजोरी सुधार गर्न सुझाव दिन्छ। एफएसएसआरले अध्ययन प्रतिवेदन सार्वजनिक पनि गर्ने गर्दछ। एफएसएसआर मिसनले दिएका सुझाव लिएर आगामी दिनमा वित्तीय क्षेत्रले नयाँ रणनीति बनाएर अघि बढ्ने आधार तयार हुन्छ।

(क्यापिटल बिजनेस म्यागजिनको असोज अंकबाट)